诠释|迈瑞医疗:正在诠释啥叫“全村的希望”, 医疗板块的贵州茅台,股价能涨到400吗?

一、 生意特点

1. 技术驱动

医疗器械这个大赛道和化学制剂一样,极度技术驱动。

与制剂不同的是,器械和制剂的技术类型不同,制剂的研发属于生物化学范畴,器械的研发则是在精度、材料领域,因此器械的研发周期要比制剂短了很多。

另一方面,功能不同的器械之间研发的方向不同,造成了这个行业存在至少15个主要细分方向,100多个不同产品业务,极为庞杂。

从我国医疗器械发展历史角度出发,医疗器械企业想要成长必须要经历模仿、超越、创新这三个步骤。所谓模仿,即先学习国外的先进技术,仿制出能满足客户,且性价比更高的低端产品;

随后要在技术上持续公关,技术上赶超进口。在技术、性能、稳定性和国外产品相差无几的情况下,凭借国内低成本优势,达成进口替代,获得长远发展;当技术水平和国外保持一致后,还需要继续投入创新研发,做到持续领先。

这就引出了这个行业当下,乃至很久未来的增长逻辑——进口替代。

中国医疗设备杂志做了个统计,产品市占率和国产医疗设备的成熟程度成明显正相关关系。

不过当下大部分国产影像类设备集中在中低端,产品市占率偏低,大部分产品还处于导入期或成长期,典型的如DSA、口腔CT、数字乳腺机、数字肠胃机、磁共振等设备市场仍旧被外资垄断,国内产品替代率不足10%。

目前我国医疗器械产业整体还处于COPYTOCHINA的阶段,只有少部分赶上了国际水准,这种创新薄弱的局面还没有根本性扭转。

我国医疗器械产业呈现低端逐步蚕食高端的发展路径,有点像当年的农村包围城市。

从研发投入角度看,目前我国主要医疗器械企业的研发投入占营收比已经相当高,证明国内已经形成拼研发的产业氛围,但是从投入的绝对数额上看,2017年我国所有该行业企业研发费用为32亿人民币,还不如美敦力、飞利浦、雅培中的任何一家公司,全行业加起来不如人家一个公司,可见我国这个产业还处于相当初级的阶段。

中国的国产替代也面临一些问题,其中最典型的是医院的攀比心。

很多高端医院根本不考虑国产设备,只买进口,其背后是一种攀比心态。这种情况在部分高端医院仍旧严重,不过总体来看,国产高端的份额还是在持续打开的。

2. 售后市场

医疗器械这个市场有些类似空调,其实道理差不多。

买一台空调你总要掏一些维护费用,加制冷剂、清洗之类的,医疗器械也需要一些维护、保养的费用。

同时某些业务会产生相关耗材,最典型的如体外诊断领域的生化诊断,不仅会销售设备,厂商还会提供试剂销售,设备和试剂的销售额比例大致在4:6。

维护和耗材的销售提供给了医疗器械这个行业一个特有的优势,即转换成本比较高。大家用了惠普的打印机,一般也会默认选择惠普的耗材,医疗器械同理。

迈瑞作为国内医疗器械的龙头企业,其中一个主营业务就是体外诊断,每年的耗材销售额占该业务的一半左右。

随着该业务规模的不断扩大,收入的稳定增长确定性极高。

从这个角度讲,医疗器材企业比制药企业的生意模式更好。

创新药企业一旦专利过期,将面临空前的利润断崖,但器械企业不仅产品寿命上逼迫医院5年左右就需要更新换代,平时要掏点维护保养钱,部分产品还需要消耗大量的耗材。

3. 并购频繁

前面我们提到,医疗器械主要方向大致有15个,细分方向上百,且行业高度技术驱动,这就导致了一个很麻烦的特点:每个赛道的市场份额都不大,细分赛道的技术壁垒比较明显。

医疗器械公司为了做大,必须拓展产品线,这就被迫需要切入一些其他细分赛道,而最简单有效的切入方式,就是并购。

医疗行业的并购最主要的目的是收购目标领域的相关技术,包括生产工艺、流水线之类的资产,当然其实还有另外一个目的,即吃掉该产品相关的销售渠道。

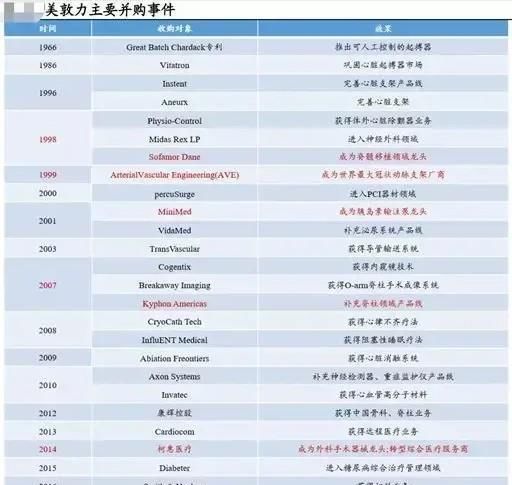

以行业世界第一的美敦力来举例。美敦力1957年自主设计研发了便携式、电池供能的体外心脏起搏器,随后继续研发推出植入式起搏器,10年左右的时间做到了该细分领域的世界第一,市占率65%+。

为了继续扩大规模,自1976年起,美敦力先后收购了几十家各细分赛道的医疗器械公司,吞下相关的产品和技术、获得更多的渠道资源,最终变身医疗器械世界龙头。

文章图片

4. 渠道共享

医疗器械公司要想成为巨头,不并购基本不可能,无论国内的迈瑞,还是国外的美敦力、雅培、罗氏,并购都是增厚企业经营范围的捷径。

伴随着并购而来的问题是,被并购的企业有没有发挥足够的协同效应?最大的协同效应体现在什么地方?

对于医疗器械企业而言,最大的护城河有两点。

1、技术;2、渠道。

首先一个企业想要做大,技术壁垒是硬门槛。下游公司主要以医院为主,先进的设备是医院客户最重要的需求,实际上,如果技术水平达不到客户要求,企业产品连卖都卖不出去,这也是我国高端份额有一大把还在外企手里的原因。

因此,并购首先看重的就是被并购企业的技术实力,我们估值的时候也需要对企业技术研发投入上的效果予以侧重。

除了技术外,还有一个重要的壁垒,就是渠道。由于下游基本都是医院,区别只在于不同科室,那么一旦医疗器械公司拥有较强的渠道壁垒,可以通过收购其他细分赛道上的高技术产品来快速打开市场。

另一个角度,企业也可以通过收购异地、带有一定渠道资源的企业来快速切入异地市场。渠道端的协同效应由于重在积累,让这个行业拥有了消费行业的部分共性。

借用经济学中的相关定义,产品和技术是医疗器械企业扩张的可变成本,渠道的投入是固定成本+可变成本,换句话说,渠道投入具有很强的不可逆性,会真正意义上搭建起医疗器械企业的护城河。

以迈瑞为例,迈瑞从2000年开始进行海外贸易,逐步发展到全球200个国家的销售网络,接近20年时间从海外业务为0发展到现在60亿的体量,成为国内当之无愧的第一,实属不易。

5. 政策红利

面对我国来势汹汹的人口老龄化,2015年起中国开始推行分级诊疗,目前正处于凶猛的基层放量阶段。

作为本轮医改的关键一环,分级诊疗的目的在于使医疗资源逐步下沉、吸引患者选择身边的医疗机构就诊。

一直以来,3级医院是采购医疗器械的主力,但分级诊疗的推行下,基层市场的活力被充分释放,对医疗器材的需求激增。

从现状来看,目前我国国内医疗资源极不均衡,基层医疗机构的器械配备水平比公立医院差太多,设备更新换代和购置的需求旺盛。

更现实点说,我国取消药品加成后,检测项目收入会逐渐成为医院利润的贡献点,这些基层医院为了赚钱,买设备是必由之路,而且肯定是买性价比高的设备,这对于中国医疗器械产业构成重大利好。

另一方面,新医改实施八年以来,中央要求重点支持2000所左右县医院的建设,使每个县至少有一所县级医院基本达到标准化水平;

全面完成中央规划支持的2.9万所乡镇卫生院的建设任务,支持改扩建5000所中心卫生院,达到平均每个县2-3所;大力支持边远地区村卫生室的建设,最终实现每个行政村都拥有一个标准化村卫生室。

我国医疗器械行业的高端份额正在经历缓慢的国产替代,而低端部分正狠狠的享受着分级诊疗红利,可以说当下这两三年里医疗器械这行业实在是滋润。

除分级诊疗外,医疗器械行业还有数个利好。

首先国家正在全面鼓励民营医院的发展,民营医院购置设备时极为看重性价比,不会为了攀比购买昂贵的国外同性能设备,因此长期而言这部分需求会逐渐释放。

当然,政策层面的利好还不止这些,还有比如收费标准下调倒逼医院选择高性价比设备、国家加强对国产设备的支持力度等等,我就不举例了,最重要的拿出来说一下就好了。

二、三大业务线介绍

这部分只做介绍,不做预测,内容都是脱水干货。

1. 综合盘点

2017年全球前15大医疗器械种类销售额3420亿美金,占全部医疗器械市场份额的84.5%,其中前三大的细分赛道分别是:IVD、心血管类、影响类,全球份额分别是526亿、470亿、395亿美金。从增速角度,神经科和糖尿病管理增速最高。

国内方面,排名前五的细分赛道是:1、影像;2、IVD;3、低值耗材;4、心血管;5、骨科。增速上国内最快的是耳鼻喉和心血管领域。

文章图片

2. 维生

迈瑞的生命支持类产品主要有监护仪、除颤仪、麻醉机、灯床塔。

监护这部分业务是2008年收购Datascope来的,现在是全球第三个监护设备提供商,技术含量过硬。

目前国内监护业务的市占率,迈瑞一家占了65%左右,基本提高的空间很小,指望分级诊疗的红利逐渐放出来还有不少稳定增长空间。国际方面迈瑞的市占率约10%,竞争主要对手是GE和飞利浦。

成本上迈瑞具有优势,其他方面优势不明显。

除颤仪、麻醉机和灯塔床的业务量都不是很大,略。

3. IVD

迈瑞的体外诊断产品主要是血球、生化、化学发光,血球占这部分收入的50%左右,生化产品35%,化学发光还比较小,但是潜力很大。

血球仪是医疗机构必备仪器之一,血液分析指的是最常见的血常规检查,该检查意义在于发现许多全身性疾病的早期迹象。

检查项目主要包括红细胞、白血病、血小板、血红蛋白和白血病分类等,分类目的在于方便观察单个指标的异常情况。

迈瑞做血球有20多年的历史从最早的三分类产品,再到CRP五分类,再到血球流水线,迈瑞的血球仪产品可以覆盖低中高端市场。

尽管技术上和进口产品差距不大,但目前血球国产的市占率不足30%,仍旧有很大替代空间。

从技术角度上看,血球比生化的国产替代进度更领先,但无论哪个都没有完成真正的国产替代。

生化诊断主要用于血糖、血脂、胆固醇、肝功能、肾功能等基础检查项目,是医院最常规的检测项目。

由于生化诊断在国内起步最早,目前在二三级医院的渗透率较高,同时该领域尚未出现较大的技术革新,行业增长动力主要来自对基层市场的渗透。

国产仪器在这个领域市占率约为20%,基本都是中低端,迈瑞目前的技术也没能和国际比肩,差距比较大。

4. 影像

医学影像可分为四大类:同位素扫描、CT、核磁、超声,迈瑞主要是做超声诊断,产品包括从台式超声到便携彩超、全触控超声系统等,覆盖腹部、心血管、妇产、POC等全面临床应用。

医用超声诊断仪器最早诞生于20世纪60年代,当时以黑白超声为主,到20世纪80年代,彩色多普勒超声诊断仪诞生。经过多年发展,彩超已经成为目前超声市场的主流产品,黑白超声市场占比不到10%。

目前我国低端彩超设备已经基本完成国产替代,中高端市场中,迈瑞的DC系列和Resona系列产品正在攻坚,性能上和飞利浦、GE的产品差不太多,只有少数先进功能上不足,进口的一台高端彩超大概在250万-300万,迈瑞的Resona价格200万,且迈瑞是中国现阶段唯一一家杀入高端彩超市场的中国企业,优势还是很明显的。这部分市场的国产替代红利基本就看迈瑞了。

三、跟踪指标

1. ROE

嗯,现在也是拥有一批忠实读者的人了,老话说的好,看指标先看ROE,真香。

ROE方面,迈瑞在医疗器械里基本可以说是一枝独秀,别的公司过20都费劲,迈瑞17年能飞到40多,18年还有30多,所以人家股价涨不是没道理的。

ROE的观测要先看绝对量,超过30%的话有点起伏没多大关系,低于30%的话要注意是升了还是降了,并且要通过杜邦拆分看看升降原因。

拆解一下,可以发现2018年迈瑞ROE下降的最大原因是杠杆因素,说白了就是净资产增加了,导致总资产比净资产的比值变小了,这是自然过程,在不主动加外债的情况下,这个比值会逐渐趋近于1。

同时,迈瑞的利润率还在提高,且一下就提高了4个点,这是相当夸张的。

在医疗器械这个赛道上,利润率的提高意味着公司吃下了更多中高端市场份额,研发费用的投入有了实质的回报,这对于企业而言也就实实在在的意味着护城河的加深。

2. 存货&预收

我经常用各种财务指标去构建一个剪刀差分析模型,可以很轻易的观测到企业实际的运营情况,对于迈瑞来说,可以用存货周转率和预收来做这个剪刀差模型。

这个模型有3种情况。

1、两个指标一起升高。这个情况是最好的,一方面显示占用下游资金更多,一方面卖的又更快,说明话语权快速增强。

2、两个指标一个上,一个下。证明公司对下游的话语权变化不明显,基本维持稳定。

3、两个指标一起跌。这就麻烦了,话语权快速转弱,滞销加现金流减少,药丸的前兆。

目前迈瑞刚刚从第一种情况过渡到了第二种,证明经过了话语权快速提高的过程后,开始进入产业链博弈的平和期。

3. 研发&商誉

前面两个指标是用来监测企业运营的,后面这俩更多的是用来挑选、排除。

所有研发、技术主导的企业,对于研发费用的会计处理都是企业分析必不可少的一环。研发费用尽量费用化是一个好企业的标配,资本化程度越高往往代表着越心虚。

18年迈瑞研发费用投入12.67亿,资本化率5%左右。在2016年以前,迈瑞的研发全部费用化,自2016开始引入PLM系统,有一部分费用转成了资本化,占比还是相当的小。

不过这里还是要注意,毕竟技术驱动类企业用研发费用玩猫腻是第一风险点,这个比例扩大是藏雷的典型套路。

医疗器械企业的研发不仅需要看研发费用,也应该关注商誉。毕竟很多技术是收购得来的,目前迈瑞的商誉不到14亿,18年净利润43亿,还是很少的。商誉的大幅提高也是风险点,需要重点关注。

4. 销售费用

医药行业还有个绕不开的话题,即营销投入过大的问题。

我国的中药上市公司一个个把卖药看的比做药还重,首先名声上就逐渐臭了,其次药效、价格等一系列问题也为中药未来的发展埋了很大的雷。

本质上,药企投放营销费用没什么问题,但是一旦药品滞销就疯狂加码营销就很恐怖了,毕竟这个行业是技术立身,因此观测企业的销售费用使用情况可以从侧面观察其企业本身产品的核心竞争力。

迈瑞的销售费用占营收比常年保持在30%以内,且最近几年开始逐年递减,目前已经能跌到营收的20%左右;同时,上图显示迈瑞的营收增速显著高于销售费用增速,证明公司的产品竞争力正在逐年提高,不需要大量的销售投入就可以换来更多的营收。

四、 估值&小结

整体看下来,迈瑞走成下一个恒瑞的可能性很大。

本身医药这个产业在中国就十分年轻,其发展具有一定封闭性,独立于宏观经济之外,当中国整体经济增速下行的时候,医药还能逆势稳定增长。

不仅如此,从目前医疗器械这个赛道的发展情况看,大批量的市场份额还在外资手里,只要技术跟上,国产替代应该是个必然趋势,行业潜力层面现在很难看到天花板。

最难能可贵的是,这个行业不存在摸索方法和技巧的问题,只要研发给力,份额迟早拿到,这种确定性是导演看了这么多行业里最强的。

另一方面,医疗器械这个大细分下存在各种各样的政策支持,而且在可预见的未来这种支持不会像锂电那样着急退出,持续性和力度都很可靠,行业整体的红利还能持续释放。

估值方面,无论你用什么方法技巧,这个价格肯定是贵,或许迈瑞比起海天还不算那么贵,毕竟增速还是更高一点的,但昂贵本身确实没什么商榷余地,等待绝对便宜的机会短时间内显然没戏,这样来看一下相对机会。

美敦力当前1450亿美金市值,PE32.7倍;雅培1508亿美金市值,PE52倍。

美敦力在2017年最低到过21倍;雅培在2017年1月到过40倍;

迈瑞医疗当前PE在50倍左右,其最近的低估值位置是在2018年底到过32倍附近。

聚焦回来,目前可以提升迈瑞估值的因素主要有两点,

【 诠释|迈瑞医疗:正在诠释啥叫“全村的希望”, 医疗板块的贵州茅台,股价能涨到400吗?】第一是迈瑞的技术持续突破,进一步完成进口替代,给投资人带来一种技术宅拯救世界的预期;

另一个是政策红利,主要是分级诊疗红利的逐步放量让迈瑞的规模体量快速提高。

抓住这两个核心点,一旦市场对任何一个产生质疑,股价都会有极端一点的表现,算是在未来上车的最佳机会。

当然,我们不能排除中国整体市场再来一次18年下半年的贸易战行情的可能,这样遍地是金子的机会本就不多,19年甚至20年都未必能再来一次。

可以说目前迈瑞内外都处于一个极佳的上升通道,也难怪能这么涨了。后面还是需要持续跟踪,市场波动有时候极为缺乏理性,那个时候动手果断点就成了。

- 企业|“肉食动物”狂喜!这家世界500强企业进博会上签约闵行,完美诠释“真香”

- 增速|科技、医疗行业亿万富豪财富总额增速均超四成 房地产领域初显颓势

- 城口|重庆城口扶贫·支医篇|让城口百姓家门口享受优质医疗服务

- 阳光|两天超12亿元,中国电影补过“迟来的春节”,合力诠释“阳光总在风雨后”

- 东软医疗|中国第一台CT从这里走出 23年初心如一

- 救护车|红十字会向省内医疗机构捐赠13辆监护型救护车

- 助力|大数据及AI技术助力医疗器械注册提速

- IPO|近三年103家医疗企业IPO,高瓴、奥博、鼎晖是最大赢家

- 发展|全国30余家妇幼医疗机构负责人会聚株洲 共促妇幼健康事业发展

- 对斗|唯有干煎,才是对斗鲳最好的诠释